O que é o Sistema Especial de Liquidação e de Custódia - SELIC?

A SELIC foi criada em 1979 e é a taxa básica de juros do Brasil, estabelecida pelo Comitê de Política Monetária (COPOM) do Banco Central.

Autor: Edmilson Galvão Publicação: 28/09/2024 Atualização: 28/09/2024

Ouça este post em audio!

SELIC (Sistema Especial de Liquidação e de Custódia): A SELIC foi criada em 1979 e é a taxa básica de juros do Brasil, estabelecida pelo Comitê de Política Monetária (COPOM) do Banco Central. Ela é utilizada para operações de empréstimos entre bancos e tem influência direta na economia e nas taxas de juros praticadas no país.

Embora a SELIC não seja um indexador de correção monetária, ela pode ser utilizada para atualização de valores, especialmente em casos de juros moratórios ou remuneratórios, além de ser um parâmetro relevante para cálculos financeiros.

A Taxa Selic, conhecida como a taxa básica de juros da economia brasileira, é um dos principais instrumentos de política monetária utilizado pelo Banco Central do Brasil (BCB) para controlar a inflação e manter a estabilidade econômica. Como resultado, ela afeta diretamente outras taxas de juros do mercado, como aquelas aplicadas em empréstimos, financiamentos e investimentos.

1 – O que é a Taxa Selic?

A Taxa Selic é muito mais do que uma simples taxa de juros; ela é um dos principais mecanismos de controle econômico no Brasil. Sua influência se estende ao crédito, ao consumo e aos investimentos, impactando a vida de todos os brasileiros. Compreender seu funcionamento é essencial para tomar decisões financeiras mais informadas, seja ao buscar um financiamento, realizar um investimento ou entender os rumos da economia.

A Taxa Selic é a média dos juros praticados em operações compromissadas que envolvem títulos públicos federais com prazo de um dia. O Banco Central, por meio de operações de mercado aberto, busca manter a Selic efetiva em consonância com a meta Selic definida pelo Comitê de Política Monetária (Copom), que é o órgão responsável por fixar a taxa de referência.

O nome Selic deriva do Sistema Especial de Liquidação e de Custódia, onde são negociados os títulos públicos federais, e que serve como infraestrutura para essas transações financeiras. Esse sistema é gerido pelo Banco Central e é crucial para garantir o equilíbrio do mercado financeiro.

2 – O Papel da Selic na Política Monetária

A Selic desempenha um papel central na estratégia de política monetária brasileira, especialmente em um contexto de metas de inflação. O regime de metas de inflação, adotado no Brasil desde 1999, exige que o Banco Central ajuste a quantidade de dinheiro em circulação para manter a inflação dentro de um intervalo previamente determinado pelo Conselho Monetário Nacional (CMN).

Quando os preços começam a subir acima da meta, o Banco Central eleva a taxa Selic, tornando o crédito mais caro e, consequentemente, reduzindo o consumo e a pressão inflacionária.

Esse mecanismo é essencial para evitar problemas como a perda de poder aquisitivo, um fenômeno comum nas décadas anteriores à implementação do regime de metas, quando o Brasil enfrentava inflação galopante. A elevação da Selic impacta diretamente o custo do crédito, tornando empréstimos e financiamentos mais caros, o que desestimula o consumo.

Por outro lado, em períodos de baixa inflação ou recessão, o Banco Central pode reduzir a Selic para estimular a economia. Com juros mais baixos, o crédito se torna mais acessível, incentivando o consumo e, por consequência, o crescimento econômico.

A Selic impacta a vida cotidiana dos brasileiros de diversas formas, afetando desde o custo dos empréstimos até o retorno de investimentos.

1. Impacto no Crédito:

A Selic é a taxa de referência para o custo das operações de crédito no país. Quando a Selic aumenta, as taxas de juros de empréstimos, financiamentos e cartões de crédito também sobem, o que encarece o custo de tomar dinheiro emprestado. Da mesma forma, uma Selic mais baixa reduz os juros cobrados pelas instituições financeiras, tornando o crédito mais barato.

2. Impacto no Consumo:

Crédito e consumo estão intimamente ligados. Quando o crédito é caro, o consumo tende a diminuir, pois as famílias e empresas preferem adiar gastos e investimentos. Inversamente, uma Selic baixa estimula o consumo, aquecendo a economia.

3. Impacto nos Investimentos:

A Selic também influencia os retornos de investimentos de renda fixa, como títulos públicos, CDBs, debêntures e outros produtos que oferecem rendimento baseado em juros.

Quando a Selic está alta, esses investimentos se tornam mais atrativos, pois proporcionam rendimentos mais elevados. Já em cenários de Selic baixa, os retornos desses investimentos tendem a diminuir, o que pode incentivar os investidores a buscar alternativas mais arriscadas, como ações.

3 – A Definição da Selic pelo Copom

A Selic meta é determinada pelo Copom, um comitê dentro do Banco Central composto pelo presidente e diretores da instituição. O Copom se reúne a cada 45 dias para avaliar as condições econômicas e decidir se a taxa básica de juros deve ser mantida, elevada ou reduzida.

Quando o Copom decide aumentar a Selic, o Banco Central utiliza operações no mercado aberto, vendendo títulos públicos federais a um preço mais baixo para aumentar a remuneração oferecida por esses papéis. Isso faz com que o custo do crédito suba, desencorajando o consumo e ajudando a conter a inflação.

Em contrapartida, quando o objetivo é reduzir a Selic, o Banco Central compra esses títulos, elevando seus preços e diminuindo os juros pagos.

4 – A Selic e a Inflação

A relação entre a Selic e a inflação é direta: quando a inflação ameaça ultrapassar a meta estabelecida pelo CMN, o Banco Central utiliza a elevação da Selic como uma ferramenta para desacelerar a economia e conter o aumento dos preços. Isso ocorre porque juros mais altos restringem a quantidade de dinheiro disponível para consumo e investimento, reduzindo a demanda e, consequentemente, a pressão inflacionária.

O oposto também é verdade: em cenários de baixa inflação ou até deflação, o Banco Central pode cortar a taxa Selic para incentivar o consumo e a produção, ajudando a aumentar o nível de preços. No entanto, o efeito das mudanças na taxa Selic sobre a inflação costuma ser sentido de maneira indireta, levando de 6 a 9 meses para impactar significativamente os preços no mercado.

Confira também:

- Entenda como funciona Aposentadoria Programada Instituída pela Reforma da Previdência

- Requisito da Aposentadoria Por Idade

- Principais Indexadores de Correção Monetária dos Débitos Judiciais

- A Evolução Histórica da Legislação sobre Aplicação dos Juros no Brasil

- Entenda a difença entre Juros Remuneratórios X Juros Moratóros nos Cálculos Judiciais

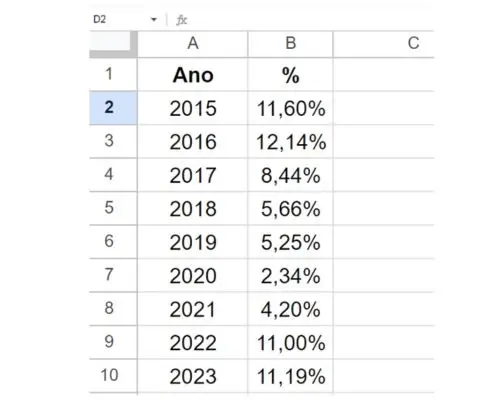

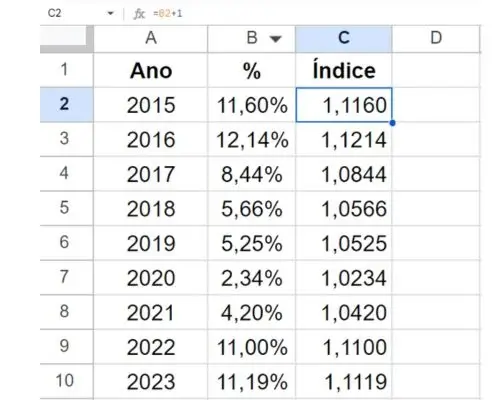

5 - Exemplo de Atualização Monetária com a SELIC Acumulada entre 2015 até 2023

Para calcular o valor atualizado, multiplicamos o valor original pelo fator de correção correspondente à taxa SELIC acumulada. Vamos calcular o fator de correção:

2015: 1 + 11,60% = 1,1160

2016: 1 + 12,14% = 1,1214

2017: 1 + 8,44% = 1,0844

2018: 1 + 5,66% = 1,0566

2019: 1 + 5,25% = 1,0525

2020:1 + 2,34% = 1,0234

2021:1 + 4,20% = 1,0420

2022:1 + 11,00% = 1,11

2023: 1 + 11,19% = 1,1119

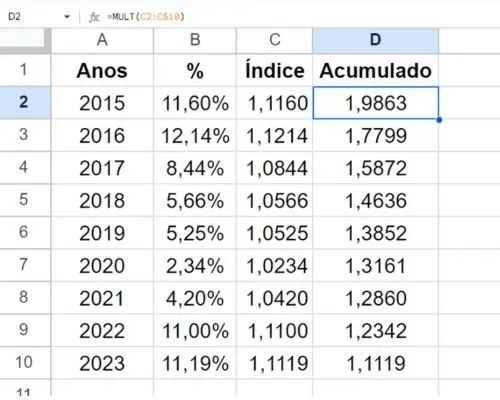

Com um auxílio de uma planilha eltrônica obtemos o seguinte resultado:

O índice acumulado da taxa SELIC entre 2015 até 2023 representa o fator a ser aplicado para realizar a correção monetária dos débitos em favor da fazenda pública nesse mesmo período.

SELIC ACUMULADA ENTRE 2015 ATÉ 2023 =

1,1160 X 1,1214 X 1,0844 X 1,0566 X 1,0525 X 1,0234 X 1,0420 X 1,1100 X 1,1119 = 1,9863

Com um auxílio de uma planilha eltrônica ficando da seguinte forma:

Assim, considerando um débito de R$ 10.000,00 ( dez mil reais) atualizado nesse mesmo período pela SELIC, temos:

VALOR DEVIDO EM 2023 = R$ 10.000,00 X 1,9863 = R$ 19.863,00

Escrito por:

Possui mais de 10 anos de experiência atuando como perito contábil do juízo em varas da Justiça Federal, Estadual e da Justiça do Trabalho além de atuar como consultor em matéria de cálculos judiciais para Escritórios de Advocacia, Empresas e Advogados.

02/07/2024

02/07/2024

20/12/2021

20/12/2021

20/12/2021

20/12/2021

27/09/2024

27/09/2024

02/07/2024

02/07/2024

28/04/2025

28/04/2025

28/06/2024

28/06/2024

28/04/2025

28/04/2025

21/06/2024

21/06/2024

28/06/2024

28/06/2024

28/09/2024

28/09/2024

28/09/2024

28/09/2024

28/09/2024

28/09/2024

28/09/2024

28/09/2024

06/05/2025

06/05/2025

28/09/2024

28/09/2024

08/05/2025

08/05/2025

09/05/2025

09/05/2025

12/05/2025

12/05/2025

12/05/2025

12/05/2025

12/05/2025

12/05/2025

12/05/2025

12/05/2025

12/05/2025

12/05/2025

12/05/2025

12/05/2025

12/05/2025

12/05/2025

08/05/2025

08/05/2025